国際結婚という理由だけでなく、生活やビジネスの拠点を外国に移したいという理由で海外移住される方が増えています。

海外移住しても年金受給の要件を満たしていれば日本の年金は受給できますし、今後も海外移住される方は増えるでしょう。

これから海外移住する予定の方は、日本在住してる間にはやめに不動産を売却しておきましょう。

下記のような理由で、海外居住中に不動産を売りたいというご相談は多いです。

・借家人が退去したから

・長年所有している空き家の維持管理が面倒になった

・親の不動産を相続したから

・日本に戻る予定がなくなったから

不動産の維持管理や税金の申告などを身内が行ってくれればよいですが、はやめに売却して現金化しておいたほうが後々面倒なことになりません。

1.海外居住中に不動産を売りたい

日本に戻る予定がある海外転勤者の方ならば、不動産を売る必要はないでしょうが

海外に永住予定の方は所有している土地や戸建ては早めに売却したほうが良いでしょう。

一戸建てを10年以上放置していたために、ボロボロになってしまって安値で売らざるを得なくなった方もいます。

日本の木造住宅は築20年から30年で建物の価値はなくなってしまいます。

定期的に建物の維持管理を全くおこなっていないと、雨漏りやシロアリ等が原因で急速な劣化をきたしてしまうこともあるのです。

維持管理をしなくった不動産を売るに売れなくなることがあります。

1-1.メールでの売却依頼も可能

不動産会社に売却依頼をする為に、メールでのやり取りや郵送でのやり取りも可能です。

不動産会社は地番や家屋番号がわかれば、不動産登記記録や公図・地積測量図・建物平面図等を法務局で取得できます。

それに本人確認の情報(身分証明書等)の提出や媒介契約書等は郵送でのやり取りでも問題ございません。

権利証や登記識別情報を除いた、不動産関連の書類やカギ等は不動産会社に預けておくことです。

不動産会社はカギ等がなければ購入希望者に室内の案内が出来ないからです。

1-2.売買契約&決済を同時に行う

何度も日本に足を運ぶことが難しい場合には、買主との売買契約と決済を同時に行うことです。このことを一括決済ともよばれます。

通常は売買契約日から残代金の支払い日(引き渡しの日)まで1か月から2ヶ月間の日数を設けます。

何故ならば住宅ローンの手続きの日数が必要となるからです。

ただし、買い手が現金で決済してくれるのであれば、一括決済が可能となります。

一括決済する場合には、売買契約時に所有者は必要書類を忘れないようにしないといけません。

・権利証(登記識別情報)

・在留証明書、サイン証明書

・代理権限委任状(身内を代理人としてたてる場合)

・その他、不動産関係の書類

もしも、一括決済をするならば、不動産業者の買取を利用すると楽でしょう。

1-3.海外転勤の方は定期借家契約で貸し出す

だいたい3年ぐらいで海外転勤を終える方は、一戸建てを定期借家契約で賃貸に出しましょう。

空き家にしておくよりも、賃貸に出して入居者がつくことで安心だといえます。

万が一雨漏りや火災等のトラブルがあっても、入居者や管理会社がいるため、建物の損傷をそのまま放置されることはありません。

空き家にしておくよりも、人に貸しておいたほうが第三者が維持管理をおこなってくれ、かつ家賃収入も入ってくるということです。

定期借家契約とは・・・契約の更新がなく、期間の満了により建物の賃貸借は終了する契約

更新を拒むことができない一般賃貸借契約よりも、2年~5年と決まった期間だけ貸す場合には定期借家契約が向いています。

一般賃貸借契約で契約をしてしまうと、借り手が更新を希望する場合には、立ち退きを求めることが出来ません。

1-4.非居住者となる場合

日本の所得税法では、「居住者」と「非居住者」の2つに区分されています。

居住者とは、日本国内に住所があって、現在まで1年以上居所がある個人としています。

非居住者はそれ以外の方です。

滞在地が2か国以上にわたる場合には、住居、職業、資産の所在、親族の居住状況、国籍等の客観的事実によって、その住所がどこにあるかを判定されます。

非居住者が不動産を売った時には、翌年に確定申告があることを忘れないようにしなければいけません。

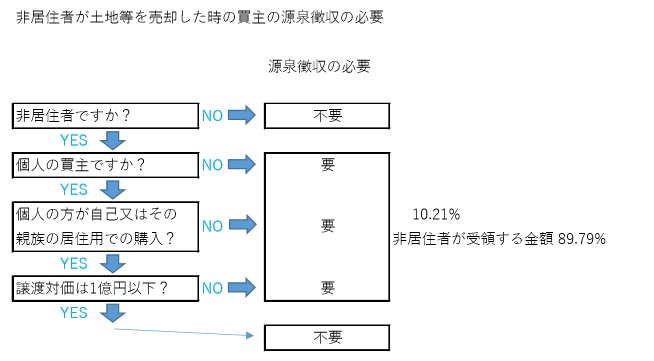

1-5.非居住者が不動産を売った場合

租税条約において、非居住者の方が日本国内の不動産を売って譲渡所得が発生した場合には、日本国内の税金がかかります。

また非居住者の方はマイホームを売った時の特例(3000万円の特別控除、軽減税率の特例)を利用することはできません。

譲渡所得がある場合には、長期譲渡所得税または短期譲渡所得税が発生することになります。但し、非居住者のため住民税は発生しません。

譲渡所得とは・・・土地や建物を売った金額から取得費、譲渡費用を差し引いた譲渡益のこと

譲渡損失がある場合には、税金は発生しません。10.21%の税率で源泉徴収された場合には、翌年の確定申告を忘れないようにしましょう。

源泉徴収された金額が戻ってくることになります。譲渡所得がある場合には、譲渡所得税から源泉徴収税を引いた金額を納める必要があります。

不動産を売却した翌年の2月16日から3月15日までの間に、確定申告をすることにより源泉徴収された金額の精算をすることができます。

詳しく税や申告等について知りたい場合には、国税庁の相談窓口または税理士に相談をしましょう。

1-6.空き家の放置はしない

海外居住者の方の中には、相続した空き家を売却せずに長年放置してしている方もいます。

空き家を放置してしまうと、下記のようなデメリットがあります。

・台風や強風時、災害時に建物が傷んでしまう。修繕をしないと急速に劣化する

・特定空き家等に指定される可能性がある。指定されると、税金が高くなる。

・隣接地や前面道路に草木等などが越境してしまう。隣接地の方に迷惑をかけてしまう

・不法投棄や不法侵入されることがある。

・毎年、固定資産税等を支払う必要がある

酷いケースだと、長年空き家を放置していた非居住者の方の土地が、隣地の方に土地の一部を奪われていたケースもありました。

勝手に境界フェンスの位置を変えられていて、現況が公図や地積測量図とは位置や形状が大きく違っていたのです。

境界杭や測量図等がない、境界線があいまいな土地である場合には、こういうことにも気を付けたいところです。

土地の境界問題はややこしく、10年又は20年で土地を取得時効される可能性があります。

土地等を売りに出さないのであれば、身内や親族の方に定期的な維持管理をお願いするか、又は賃貸物件として人に貸すことで管理会社に土地建物の管理を依頼をしましょう。

1-6.不動産業者による直接の買取

通常は物件を売り出してから買い手が見つかって売買契約・決済・引き渡しを完了するまでに3か月から6か月かかります。

物件によっては中々売れなくて半年から1年かかることもあります。

売り急ぎや一括決済を希望する場合には、不動産業者による直接の買取だと話が早いです。

さいごに

海外在住の方が不動産を売却する場合には、日本国内の居住者とは必要書類や手続きが異なってきます。

不動産会社や司法書士、都税事務所等に手続きや必要書類、申告方法等をよく確認しておきましょう。